インボイス制度(正式名称:適格請求書保存方式)とは、消費税率の10%への引き上げおよび軽減税率の開始に伴い導入された、請求書の様式や保存方法に関する制度です。2023年10月1日以降は、「適格請求書」と呼ばれるフォーマットに合致した請求書のみによって、消費税の仕入税額控除を受けることができるようになります。

適格請求書として認められるためには、請求書やレシートなどに以下の項目を記載する必要があります。

- 適格請求書発行事業者の、氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 税率ごとに合計した対価の額および適用税率

- 消費税額

- 書類の交付を受ける事業者の氏名または名称

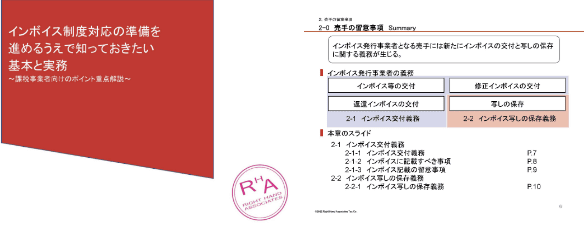

また、請求書を発行するためには「適格請求書発行事業者」として登録を受ける必要があります。インボイス制度に対応した適格請求書を発行するためには、あらかじめ適格請求書発行事業者の登録申請を行わなければなりません。

注意しなければならないのが、「適格請求書発行事業者」の登録申請を行うと、自動的に消費税の課税事業者となるという点です。これまで年間の課税売上高が1,000万以下である事業者は消費税の納税を免除されていましたが、適格請求書発行事業者となる場合は売上高にかかわらず消費税を納税する義務が発生します。

一方で、適格請求書発行事業者として登録を行わず、インボイス制度に合致した適格請求書を発行しないという選択肢もあります。ただし、この場合は上述した通り消費税の仕入税額控除を受けられないという点に注意する必要があります。

消費税の仕入税額控除とは、売上に対して受け取った消費税から、仕入時に支払った消費税を控除してその差額で納税できる仕組みです。例えば、商品の仕入時に総額50万円の消費税を仕入先に支払ったとします。一方で、商品の売上時に総額100万円の消費税を受け取ったとします。この場合、事業者が納める消費税は100万円 – 50万円の50万円でよいとされます。これが消費税の仕入税額控除です。

インボイス制度へ対応していない請求書では、この仕入税額控除の対象として認められません。つまり、仕入側の消費税負担が増えることになります。よって、取引先から適格請求書の発行を求められる可能性も想定されます。

特に免税事業者においては、このような状況も踏まえ、インボイス制度に対応するために適格請求書発行事業者および課税事業者になるか、インボイス制度に対応せず免税事業者のままでいるかを判断する必要があります。